配偶者の税額軽減(配偶者控除)

1 特例の概要

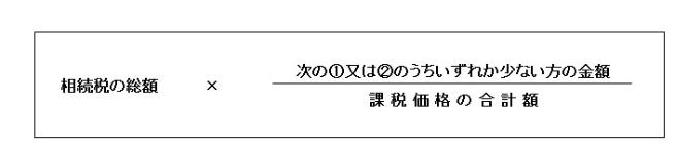

相続や遺贈によって財産を取得した人が被相続人の配偶者である場合には、その配偶者の相続税額から次の算式によって計算した金額を控除します。

配偶者が実際に取得をした財産の価額が1億6,000万円まで、又は1億6,000万円を超えても法定相続分までであれば相続税額が「0」となります。

① 課税価格の合計額に配偶者の法定相続分を掛けて計算した金額又は1億6,000万円のいずれか多い方の金額

② 配偶者の課税価格(相続税の申告期限までに分割されていない財産の価額は除かれます。)

2 配偶者の税額軽減の適用を受けるための手続

(1) 配偶者の税額軽減の適用を受けることによって納付すべき相続税額が「0」となる人であっても、配偶者の税額軽減の

適用を受けるためには、相続税の申告書に配偶者の税額軽減の適用を受ける旨その他所定の事項を記載するとともに一定の

書類を添付して提出する必要があります。

(2) 相続税の申告期限までに分割がされていない財産であっても、次のイ又はロに該当することとなったときには、改めて

上記の算式により配偶者の税額軽減額の計算を行うことができます。

この場合、遺産分割が行われた日の翌日から4か月以内に更正の請求書を提出する必要があります。

イ 相続税の申告期限後3年以内に財産が分割された場合

ロ 相続税の申告期限後3年を経過する日までに財産の分割ができないやむを得ない事情があり、税務署長の承認を受けた

場合で、その事情がなくなった日の翌日から4か月以内に分割されたとき(一定の期間内に税務署長の承認を受けるため

の承認申請書の提出が必要です。)