小規模宅地等の特例

1 特例の概要

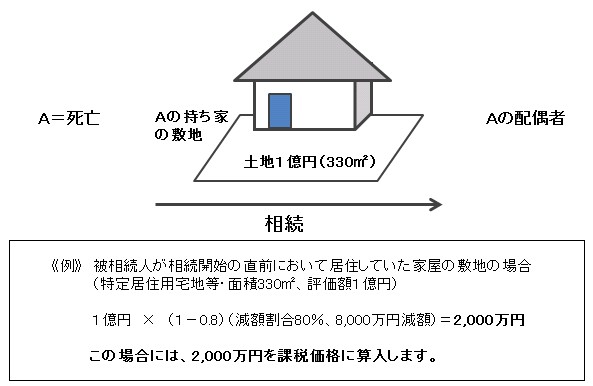

個人が、相続又は遺贈により取得した財産のうち、その相続の開始の直前において被相続人等の居住の用に供されていた宅地等又は被相続人等の事業の用に供されていた宅地等のうち、一定の選択をしたもので限度面積までの部分(以下「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額します。この特例を小規模宅地等の特例といいます。

なお、相続開始前3年以内に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等については、この特例の適用を受けることはできません。詳しくは、![]() こちら(外部サイト)をご覧ください。

こちら(外部サイト)をご覧ください。

2 減額される割合等

小規模宅地等については、相続税の課税価格に算入すべき価額の計算上、次表に掲げる区分ごとに一定の割合を減額します。

| 相続開始の直前における宅地等の利用区分 | 要 件 | 限度面積 | 減額される割合 | |||

| 被相続人等の居住の用に供されていた宅地等 | ① |

特定居住用宅地等に該当する宅地等 | 330㎡ | 80% | ||

| 被相続人等の事業の用に供されていた宅地等 | 貸付事業以外の事業用の宅地等 | ② | 特定事業用宅地等に該当する宅地等 | 特定事業用等宅地等 | 400㎡ | 80% |

| 貸付事業用の宅地等 | ③ | 特定同族会社事業用宅地等に該当する宅地等(一定の法人の事業の用に供されていたものに限ります。) |

400㎡ | 80% | ||

| ④ | 貸付事業用宅地等に該当する宅地等 | 200㎡ | 50% | |||

(注) 特例の適用を選択する宅地等が次の1又は2のいずれに該当するかに応じて、限度面積を判定します。

1 特定居住用宅地等(①)又は特定事業用等宅地等(②又は③)を選択する場合

①≦330であること。また、(②+③)≦400であること。

2 貸付事業用宅地等(④)及びそれ以外の宅地等(①、②又は③)を選択する場合

①×200/330 +(②+③)×200/400+④≦200であること。

3 小規模宅地等の特例の適用を受けるための手続

(1) この特例の適用を受けるためには、相続税の申告書にこの特例の適用を受ける旨その他所定の事項を記載するとともに

一定の書類を添付して提出する必要があります。

なお、特例の対象となり得る資産を取得した相続人等が2人以上いる場合には、この特例の適用を受けようとする宅地等

の選択についてその全員が同意しており、かつ、相続税の申告期限までに分割されていることが必要です。

(2) 相続税の申告期限までに分割されていない財産であっても次のイ又はロに該当することとなったときには、この特例の

適用を受けることができます。この場合、遺産分割が行われた日の翌日から4か月以内に更正の請求書を提出する必要があ

ります。

イ 相続税の申告期限後3年以内に財産が分割された場合

ロ 相続税の申告期限後3年を経過する日までに財産の分割ができないやむを得ない事情があり、税務署長の承認を受けた

場合で、その事情がなくなった日の翌日から4か月以内に分割された場合(一定の期間に税務署長の承認を受けるための

承認申請書の提出が必要です。)