簡易課税制度とは

制度の概要

消費税の納付税額は、通常は次のように計算します。

課税売上げ等に係る消費税額 - 課税仕入れ等に係る消費税額

しかし、その課税期間の前々年又は前々事業年度(以下「基準期間」という。)の課税売上高が5,000万円以下で、簡易課税制度の適用を受ける旨の届出書を事前に提出している事業者は、実際の課税仕入れ等の税額を計算することなく、課税売上高から仕入控除税額の計算を行うことができる簡易課税制度の適用を受けることができます。

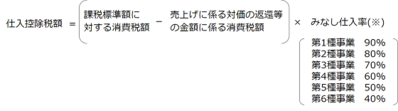

この制度は、仕入控除税額を課税売上高に対する税額の一定割合とするというものです。この一定割合をみなし仕入率といい、売上げを卸売業、小売業、製造業等(注)、サービス業等、不動産業及びその他の事業の6つに区分し、それぞれの区分ごとのみなし仕入率を適用します。

みなし仕入率

第一種事業(卸売業) ⇒ 90%

第二種事業(小売業) ⇒ 80%

第三種事業(製造業等) ⇒ 70%

第四種事業(その他の事業) ⇒ 60%

第五種事業(サービス業等) ⇒ 50%

第六種事業(不動産業) ⇒ 40%

仕入控除税額の計算

基本的な計算の方法

- イ 第1種事業から第6種事業までのうち一種類の事業だけを営む事業者の場合

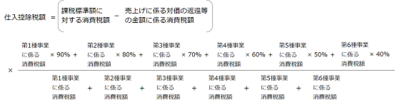

- ロ 第1種事業から第6種事業までのうち2種類以上の事業を営む事業の場合

- (イ) 原則法

- (ロ) 簡便法

次のA及びBのいずれにも該当しない場合は、次の算式により計算しても差し支えありません。

A 貸倒回収額がある場合

B 売上対価の返還等がある場合で、各種事業に係る消費税額からそれぞれの事業の売上対価の返還等に係る消費税額を控除して控除しきれない場合

![]()

特例の計算

- イ 2種類以上の事業を営む事業者で、1種類の事業の課税売上高が全体の課税売上高の75%以上を占める場合には、その事業のみなし仕入率を全体の課税売上げに対して適用することができます。

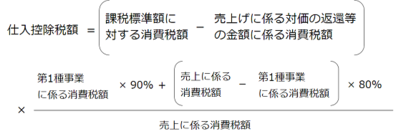

- ロ 3種類以上の事業を営む事業者で、特定の2種類の事業の課税売上高の合計額が全体の課税売上高の75%以上を占める事業者については、その2業種のうちみなし仕入率の高い方の事業に係る課税売上高については、そのみなし仕入率を適用し、それ以外の課税売上高については、その2種類の事業のうち低い方のみなし仕入率をその事業以外の課税売上げに対して適用することができます。

例えば、3種類以上の事業を営む事業者の第1種事業及び第2種事業に係る課税売上高の合計が全体の課税売上高の75%以上を占める場合の計算式は次のとおりです。

- (イ) 原則法

- (ロ) 簡便法

次のA及びBのいずれにも該当しない場合は、次の算式により計算しても差し支えありません。

A 貸倒回収額がある場合

B 売上対価の返還等がある場合で、各種事業に係る消費税額からそれぞれの事業の売上対価の返還等に係る消費税額を控除して控除しきれない場合

![]()

2種類以上の事業を営む事業者が課税売上げを事業ごとに区分していない場合には、作成コーナーをご利用になれません。

事業区分をしていない場合の取扱い

2種類以上の事業を営む事業者が課税売上げを事業ごとに区分していない場合には、この区分をしていない部分については、その区分していない事業のうち一番低いみなし仕入率を適用して仕入控除税額を計算します。

簡易課税制度の届出

この制度の適用を受けるためには、納税地を所轄する税務署長に原則として適用しようとする課税期間の開始の日の前日までに「消費税簡易課税制度選択届出書」を提出することが必要です。

「消費税課税事業者選択届出書」を提出して課税事業者となっている場合、又は新設法人に該当する場合で調整対象固定資産(注1)の仕入れ等を行った場合は、一定期間「消費税簡易課税制度選択届出書」を提出できない場合があります。

この「消費税簡易課税制度選択届出書」を提出した事業者は、原則として、2年間は実額計算による仕入税額の控除に変更することはできません。

なお、新規開業等した事業者は、開業等した課税期間の末日までにこの届出書を提出すれば、その課税期間から簡易課税制度の適用を受けることができます。

また、免税事業者から適格請求書発行事業者となった事業者に係る ![]() 「消費税簡易課税制度選択届出書」(外部サイト)の提出時期については、次の経過措置が設けられています。

「消費税簡易課税制度選択届出書」(外部サイト)の提出時期については、次の経過措置が設けられています。

- 免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間に適格請求書発行事業者の登録を受け、登録を受けた日から課税事業者となる場合は、その課税期間中にこの届出書を提出すれば、その課税期間から簡易課税制度の適用を受けることができます。

- 適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置(2割特例)の適用を受けた適格請求書発行事業者のこの経過措置(2割特例)の適用を受けた課税期間の翌課税期間中にこの届出書を提出すれば、その課税期間から簡易課税制度の適用を受けることができます。

簡易課税制度の適用を受けている事業者が、その適用をやめようとする場合には、その課税期間の初日の前日までに、 ![]() 「消費税簡易課税制度選択不適用届出書」(外部サイト)を納税地の所轄税務署長に提出する必要があります。

「消費税簡易課税制度選択不適用届出書」(外部サイト)を納税地の所轄税務署長に提出する必要があります。

なお、簡易課税制度の適用を受けている事業者は、事業を廃止した場合を除き、 ![]() 「消費税簡易課税制度選択届出書」(外部サイト)の効力が生ずる課税期間の初日から2年を経過する日の属する課税期間の初日以後でなければ、

「消費税簡易課税制度選択届出書」(外部サイト)の効力が生ずる課税期間の初日から2年を経過する日の属する課税期間の初日以後でなければ、 ![]() 「消費税簡易課税制度選択不適用届出書」(外部サイト)を提出することはできません。

「消費税簡易課税制度選択不適用届出書」(外部サイト)を提出することはできません。

また、簡易課税制度の適用をやめて実額による仕入税額の控除を行う場合(一般課税により申告する場合)には、適用をやめた課税期間の初日から課税仕入れ関係の帳簿および請求書などを保存することが必要です。

災害等のやむを得ない事情により、その課税期間開始前に消費税簡易課税制度選択(不適用)届出書の提出ができなかった場合には、![]() 「消費税簡易課税制度(不適用)届出に係る特例承認申請書」(外部サイト)に併せて消費税簡易課税制度選択(不適用)届出書を、やむを得ない事情がやんだ日から2月以内に納税地の所轄税務署長に提出し承認を受けることにより、その課税期間の初日の前日に消費税簡易課税制度選択(不適用)届出書を提出したものとみなされ、その課税期間から簡易課税の選択をし、または選択をやめることができます。

「消費税簡易課税制度(不適用)届出に係る特例承認申請書」(外部サイト)に併せて消費税簡易課税制度選択(不適用)届出書を、やむを得ない事情がやんだ日から2月以内に納税地の所轄税務署長に提出し承認を受けることにより、その課税期間の初日の前日に消費税簡易課税制度選択(不適用)届出書を提出したものとみなされ、その課税期間から簡易課税の選択をし、または選択をやめることができます。

詳しくは、![]() 「消費税の届出書について(詳細版)」(外部サイト) をご参照ください。

「消費税の届出書について(詳細版)」(外部サイト) をご参照ください。

課税事業者を選択した事業者が調整対象固定資産の仕入れ等を行った場合、新設法人または特定新規設立法人が調整対象固定資産の仕入れ等を行った場合、高額特定資産の仕入れ等や自己建設高額特定資産の仕入れを行った場合、高額特定資産である棚卸資産等について棚卸資産の調整措置の適用を受けた場合には、一定期間![]() 「消費税簡易課税制度選択届出書」(外部サイト)を提出することができない期間がありますのでご注意ください。

「消費税簡易課税制度選択届出書」(外部サイト)を提出することができない期間がありますのでご注意ください。

[令和6年4月1日現在法令等]