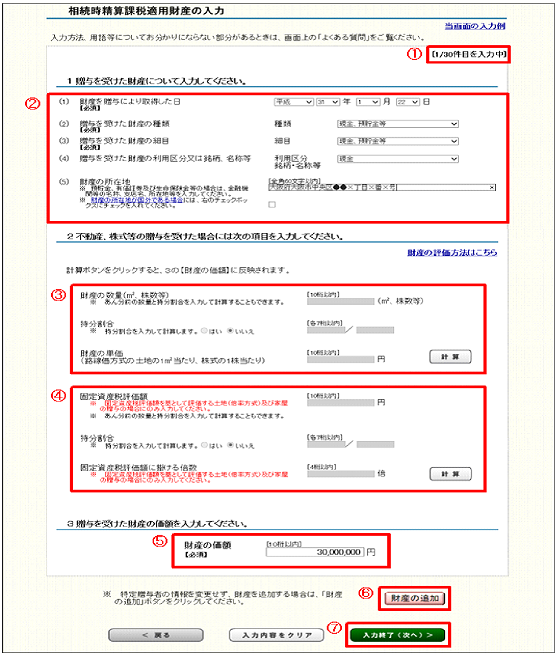

「相続時精算課税適用財産の入力」画面の入力

| ① |

入力中の財産の件数が表示されます。

(注) 特定贈与者1人につき30件まで入力可能です。

なお、特定贈与者は4人まで入力可能ですので、相続時精算課税適用財産については、合計120件まで入力可能です。 |

| ② |

取得した財産について入力します。

取得した日、取得した財産の種類、細目及び利用区分を順にプルダウンメニューから選択してください。

財産の所在地には、各財産の所在場所等を入力します。預貯金、有価証券及び生命保険金等の場合は、贈与者(財産をあげた方)がそれらを保有等していた金融機関等の名称、支店名、所在地等を入力してください。

なお、「現金」を贈与により取得している場合の財産の所在地は、贈与者(財産をあげた方)の住所を入力します。

また、財産の所在地が国外である場合には、チェックボックスにチェックを入れます。

※ 特定土地等及び特定株式等に係る贈与税の課税価格の計算の特例(措置法69条の7)の適用を受ける場合は、こちらをご確認ください。 |

| ③ |

「数量」欄には、面積、株数などを入力します。

持分がある場合には、「はい」を選択後、持分割合を入力します。

「単価」欄は、④の入力を行う場合(固定資産税評価額を基として評価する場合(倍率方式)の土地及び家屋)については、入力の必要はありません。

「計算」ボタンを使用すると、「財産の価額」に自動的に計算結果が表示されます。 |

| ④ |

「固定資産税評価額」欄には、固定資産税評価額を基として評価する土地及び家屋の固定資産税評価額を入力します。

持分がある場合には、「はい」を選択後、持分割合を入力します。

「倍数」欄には、固定資産税評価額を基として評価する土地及び家屋について、固定資産税評価額に掛ける一定の倍率を入力します。

「計算」ボタンを使用すると、「財産の価額」に自動的に計算結果が表示されます。 |

| ⑤ |

取得した財産の価額を入力します。

なお、「計算」ボタンを使用して既に金額が表示されている場合でも、金額を訂正入力することが可能です。金額を訂正入力しても、先に入力された財産の数量・単価等の数値は影響を受けません。

また、貸家や貸宅地などについては、その家屋の固定資産税評価額に借家権割合と賃貸割合を乗じた価額をその家屋の固定資産税評価額から控除した金額(貸家の場合)や自用地としての価額から自用地としての価額に借地権割合を乗じた価額を控除した金額(貸宅地の場合)などにより評価することとされていますが、③又は④の「計算」ボタンではこれらの計算を行うことができませんので、貸家や貸宅地などについては、その評価額を⑤の「財産の価額」欄に直接入力してください。 |

| ⑥ |

同じ特定贈与者から他の財産を贈与により取得した場合は、「財産の追加」ボタンをクリックすると「相続時精算課税適用財産の入力」画面が表示されますので、同様の操作で2件目以降の入力をしてください。 |

| ⑦ |

入力した内容に誤りがなければ「入力終了(次へ)>」ボタンをクリックしてください。 |

(注) 贈与者(財産をあげた方)の生年月日が60歳未満の場合で、かつ、相続時精算課税の適用を初めて受ける場合は、取得した財産の細目などが「住宅取得等資金」の固定で表示されます。

1.事前準備、送信方法、エラー解消など作成コーナーの使い方に関するお問い合わせ

2.申告書の作成などにあたってご不明な点に関するお問い合わせ