課税方法(総合課税と申告分離課税)

1 概要

所得税は、各種の所得金額を合計し総所得金額を求め、これについて税額を計算して確定申告によりその税金を納める総合課税が原則です。

しかし、一定の所得については、他の所得金額と合計せず、分離して税額を計算し(この点が総合課税制度と異なります。)、確定申告によりその税金を納めることとなります(この点が源泉分離課税制度と異なります。)。これが申告分離課税制度です。

平成21年1月1日以後に支払を受けるべき上場株式等の配当等(一定の大口株主等が受けるものを除きます。以下同じです。)については、総合課税のほかに、申告分離課税を選択することができます。

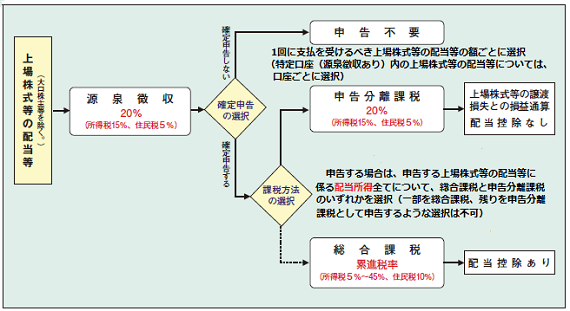

上場株式等の配当等に係る配当所得の申告等については、①申告不要とする方法、②総合課税により申告する方法、③申告分離課税により申告する方法に大別され、これを図にすると次のとおりとなります。

課税方法選択のポイント

- 上場株式等の配当等を申告する場合には、その申告する上場株式等の配当等の全てについて、総合課税と申告分離課税のいずれかを選択することになります。

- 配当所得について総合課税または申告分離課税を選択した場合の具体的な計算例のように、申告する配当所得以外の所得金額などにより「所得税及び復興特別所得税額」(国税)が異なります。

- それぞれの課税方法を選択した場合の「所得税及び復興特別所得税額」(国税)については、全ての所得金額などを入力後、確認することができますので、配当所得の課税方法を変更するなどして、いずれの課税方法を選択するか決定してください。

- 確定申告において総合課税を選択した場合、その後、申告分離課税を適用する変更はできません。また、申告分離課税を選択した場合、その後、総合課税を適用する変更もできませんので、ご注意ください。

2 配当等に関する課税関係

配当等に関する課税関係の主な部分を整理すると、次のとおりです。

| 上場株式等の配当等 | 上場株式等以外の |

|||

| 確定申告をする | 確定申告をしない |

|||

| 総合課税を選択 | 申告分離課税を選択 | |||

| 借入金利子の控除 | あり |

あり | なし | あり |

| 税率(注1) | 累進税率 | 所得税及び復興特別所得税 15.315% |

累進税率 |

|

| 配当控除 | あり(注2) | なし | なし | あり(注2) |

上場株式等の |

なし | あり | なし | なし |

| 扶養控除等の判定 | 合計所得金額に |

合計所得金額に |

合計所得金額に |

合計所得金額に |

(注1) 平成25年から令和19年までは、復興特別所得税として、各年分の基準所得税額の2.1%を所得税と併せて申告・納付することになります。

(注2) 適用がない場合もあります。詳しくは「配当控除とは」をご覧ください。

(注3) 上場株式等に係る譲渡損失と申告分離課税を選択した上場株式等に係る配当所得との損益通算の特例の適用を受けている場合にはその適用後の金額、上場株式等に係る譲渡損失の繰越控除の適用を受けている場合にはその適用前の金額になります。