「非課税の適用を受ける財産の入力」画面の入力例

1 非課税の適用を受ける財産の入力

| ① | 前の画面(「非課税の適用要件チェック(その2)」画面)で選択した住宅の種類によって表示される内容が異なりますので、表示内容を確認します。 |

|---|---|

| ② | 贈与者(財産をあげた方)の氏名、住所、生年月日、あなた(財産を取得した方)からみた贈与者(財産をあげた方)の続柄を入力します。 |

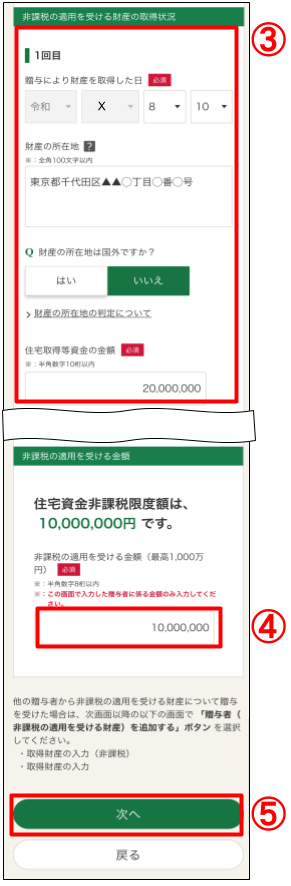

| ③ | 取得した財産について入力します。 |

| ④ | 非課税の適用を受ける金額を入力します。 |

| ⑤ | 入力した内容に誤りがなければ「次へ」ボタンを押してください。 |

2 不動産番号等の入力

不動産番号等を入力して、登記事項証明書の添付を省略することができます。

「不動産番号等を入力して、登記事項証明書の提出を省略する」を押すと、スライドが開きますので、不動産番号等を入力します。

不動産番号等の入力については詳しくは、![]() こちらをご覧ください。

こちらをご覧ください。

3 財産を取得した日、金額等について2回目以降がある場合の入力例

【入力例】

私は、令和X年中に住宅用の家屋の新築をしました。

そして、父から住宅取得等資金として現金2,000万円(令和X年3月3日に800万円、令和X年9月10日に700万円及び令和X年10月2日に500万円)を取得し、そのうちの1,000万円は住宅取得等資金の非課税(省エネ等住宅)の適用を受け、非課税適用後の残額の1,000万円は相続時精算課税(特別控除額2,500万円)を適用します。

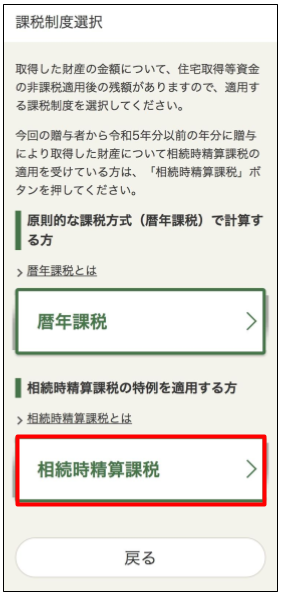

| ① | 1回目(3月3日)に取得した800万円について、入力します。 |

|---|---|

| ② | 「2回目以降」に取得した1,200万円について、まとめて入力します。「贈与により財産を取得した日」には、10月2日と入力します。 |

住宅取得等資金の非課税の適用を受ける金額(1,000万円)を入力し、「次へ」ボタンを押すと、以下の画面に遷移します。

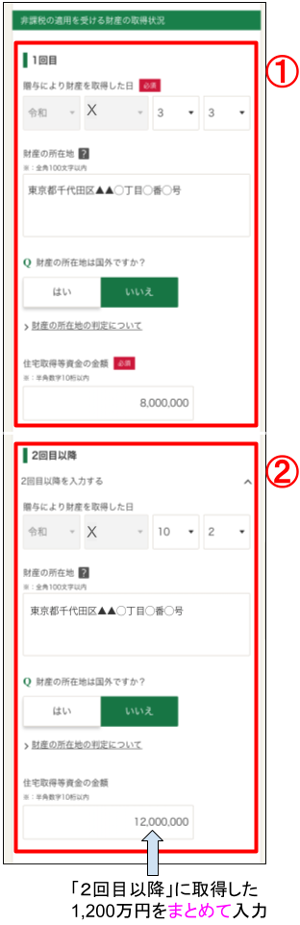

住宅取得等資金の非課税適用後の残額について、適用する課税制度を選択します。

本事例では、相続時精算課税を選択します。